阅读:0

听报道

——盘古智库宏观周报第201637期

摘要

近期,我国债券市场出现了3年来的大调整,充分凸显了债券市场的风险。债券市场的风险主要是内生的加杠杆和外生的负冲击相互强化所导致的。债券市场加杠杆主要是回购养券产生的,虽然债市杠杆率整体不高,但是,结构性问题可能引发较大的风险特别是流动性风险。债市的杠杆操作是宏观层面资产收益低下和金融机构负债成本高企的映像,随着去杠杆的深入发展,债市的风险将进一步显性化,此前被低估的信用利差将可能出现一次系统性的重新定价。

一、“债灾”的演进

本轮债券市场调整成为三年债券牛市最大的“债灾”。今年8-9月份以来,由于监管当局强化了债券市场的风险监管,通过14天和28天逆回购来启动降杠杆并逐步揭示债券市场的风险暴露,债券市场一直处于风险不断显性化的过程。我国金融体系呈现出金融风险从高风险环节到低风险环节的传染路径,先是P2P为代表的互联网金融,再到低等级的信用债,直至目前的利率债特别是国债。

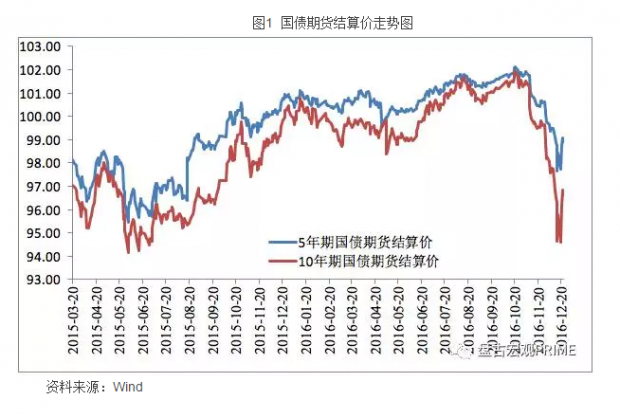

近期债市风险暴露主要有两个因素:一是内生性的风险事件暴露,12月14日华龙证券5亿元债券交易违约和国海证券债券员工私刻公章代持债券亏损后失联等引起了市场一定程度的恐慌。当日5年期国债收益率飙升423个基点。二是是外部性的冲击强化了内生风险。15日美联储加息强化了美元和美国国债的投资价值,我国国债期货市场出现多个合约迅速跌停的状况,进一步强化了债市的风险传递。

二、杠杆操作的宏观影响

从核心根源上,国内债券市场的较大程度调整及其风险的传递主要是因为债券市场此前杠杆操作所引起的。债券市场加杠杆主要通过回购养券(代持)和结构化产品设计进行的。前者是最为核心的加杠杆方式,即在债券市场中,债券投资者将持有的债券通过回购方式质押给其他投资者获得借入资金;再将进入资金购买新的债券,将新买入的债券再次质押给其他投资者再次获得借入资金;这个过程循环反复,可以使得投资者持有的债券头寸数倍于自身的资金规模,即呈现了杠杆操作的秉性。

回购养券杠杆率的大小与投资者的资质、对手方的博弈能力以及市场环境紧密相关,质押率一般为7折,要是资质好的投资者折扣率可以更高。如果以7折算,投资者理论的杠杆水平将会达到3.3倍。

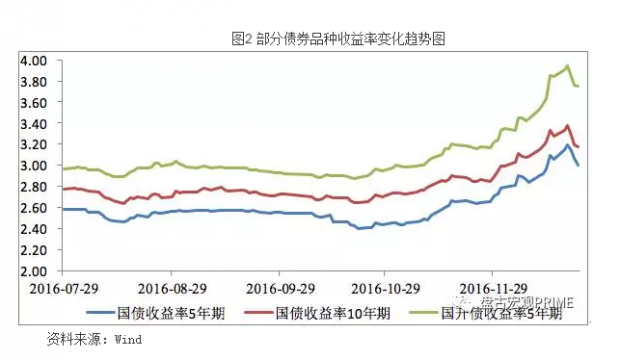

杠杆操作带来的典型宏观影响就是债券市场变成一个交易性市场而直接融资市场功能则被弱化,即债券市场服务实体经济的作用在降低,债券市场出现一定程度的空转或自娱自乐。在债券市场风险暴露的过程中,债券收益率迅速飙升,5年期国债收益率从11月初至今,最大的涨幅约0.8个百分点,已经是非常大的收益率变化。这个过程中,就会使得实体经济需要的资金较难从债券市场中获得,债券的发行将会受到较大的掣肘。

三、杠杆操作的结构问题

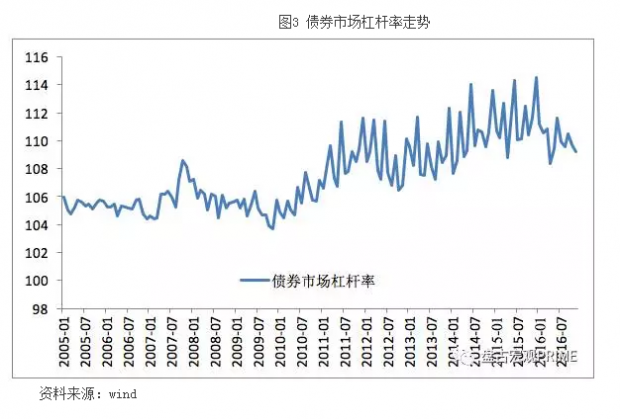

对于债券市场杠杆操作的影响主要需要关注三个问题:一是债券市场自身的杠杆率高低问题,如果市场整体杠杆率非常之高,那么风险将可能持续扩大,甚至是系统性影响。二是债券市场杠杆操作的结构性问题,即加杠杆的主要环节在哪里。三是债券市场去杠杆关联的是哪些其他市场以及相关的金融子部门。

从债券市场整体的杠杆率看,债券市场杠杆率并不是非常之高。债市的总体杠杆率存在不同的计算方法,但是,一般用总债券托管量/(总债券托管量-待购回余额)作为衡量。如果以此作为衡量指标,那么2015年底债券市场杠杆率约为115%。如果从这个意义上,债券市场去杠杆的压力并非巨大。

债券市场杠杆操作的结构性问题使得去杠杆面临较大的难题,去杠杆及其市场出清可能是一个相对较长的过程。债市杠杆操作引发的直接问题就是投资者对于短期交易以及短期资金的诉求非常之高,典型的市场表现就会使隔夜回购占比的持续提升。回购养券的本质就是利用短期资金市场的交易来获得未来的较长期债券的收益,本质上就是以期限更加严重的错配获得期限利差。这种短期资金操作与长期资产持有收益的模式维持取决于两个要素:一是短期资金的获得是顺畅的,即机构在银行间市场或交易所市场融资的便利的,资金是可得的;二是短期资金的获得成本相对较低且短期资金的成本要显著低于长期资产的收益率。理论上短期资金的成本是要低于长期资产的收益率,比如,七天隔夜拆借利率会显著低于3年期、5年期国债或信用债收益率。但是,这个模式可能会出现重大的风险,即由于短期资金稀缺(比如央行出台政策使得投资者被动快速去杠杆),将出现短期资金成本快速上升的情况,使得机构此前以期限更严重错配来获得的利差难以实现。更严重的情况是,由于机构迫于去杠杆压力,将会出售债券资产,使得债券资产价格下跌,形成一个被动去杠杆到主动去杠杆的演进,典型的市场表征就是短端利率飙升和债券价格跳水。这正是我们目前所观察到的市场特征。

杠杆操作及其去杠杆过程可能引发的风险就是流动性问题。当机构被动去杠杆时,将会出现流动性的快速萎缩,使得资金市场流动性枯竭。明斯基提出的信用骤停在银行间市场的表现就是流动性危机,而此时机构是无法获得短期资金,将会出现更加严重的期限错配问题。流动性问题及其风险就是央行所关注的,为此,在隔夜拆借中,央行先是“让子弹飞一会儿”再进行流动性管理。这体现了央行在迫使债市去杠杆的同时又维系市场流动性相对稳定的政策框架。

四、去杠杆后的再定价

反思债市的杠杆操作或空转问题,本质上是宏观经济下行过程中金融机构追求高收益的资产负债匹配问题。

在资产端,资产收益率非常低。经济处在新常态之中,PPI连续54个月为负增长,工业企业等部门的收益率非常之低,宏观经济整体处于“资产荒”时代,资产收益率非常之低。同时,由于全球和国内货币政策整体宽松,利率处在较低水平,这使得金融产品特别是固定收益类产品的收益率在走低。这个情况未来应该将会持续较长时间。

在负债端,负债成本仍然较高。中小金融机构特别是广大的城商行、农商行为了在大资管时代分得一杯羹,就大力开展理财等业务。由于中小机构整体竞争力较弱,业务开展的核心逻辑就是高收益吸引资金,结果就表现为负债端的成本高企。这就造成了金融机构负债成本高企和资产配置收益低下的困境,加杠杆成为机构提高自身资产收益率水平的重大选择。金融机构负债成本的处置面临存量和增量的两难,短期内可能也较难解决。

假定去杠杆是有效的,投资者的收益率预期可能逐步向实体的收益靠近,那么,未来收益率曲线整体移动应该是合理的市场表征,也是向实体经济回归的一种必然,即是债券市场需要一次对此前低估的信用利差重新定价的过程。如能如此,那么对于债市的发展和实体经济的发展以及二者的互动都是有益的。

盘古宏观团队:张明、郑联盛、王宇哲、杨晓晨、周济

(张明为盘古智库宏观经济研究中心高级研究员,郑联盛、杨晓晨、王宇哲、周济均为盘古智库宏观经济研究中心研究员)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号