阅读:0

听报道

构建以中国国内大循环为主体、国内国外双循环相互促进的新发展格局,是党中央提出的一项具有划时代意义的战略举措。这既是应对国际环境进入“百年未有之大变局”的举措,也是转换中国经济增长动力的内在要求。值此之际,2020年11月15日,中国、日本、韩国、澳大利亚、新西兰和东盟国家等15国正式签署全球最大规模的自由贸易协定——《区域全面经济伙伴关系协定》(RCEP)。RCEP的签订将为构建“双循环”新发展格局提供重大机遇。本文将从贸易、金融、开放、机制四个方面,探讨如何利用RCEP实现内外循环的相互促进。

贸易层面:结合RCEP重塑产业链

截至2019年,东盟10国已成为世界第五大经济体,仅次于美国、中国、日本和德国。截至2017年,RCEP区域货物和服务出口占全球比重的26.1%,高出美加墨区域11.8个百分点。自2000年以来,亚洲区域内贸易比重呈现上升趋势,而欧盟则呈现出持续下降趋势。RCEP区域内关税障碍的解除、区域贸易依存度的提高,有利于东亚区域内产业链的重塑。

我国政府与企业应抓住全球产业链在新冠肺炎疫情后可能发生调整(缩短与区域化)的时机,借助RCEP的签订,加强与中日韩及东盟10国间的联系,进一步强化中国在亚洲产业链中的核心位置,尽可能维护中国在全球产业链中的枢纽地位。

在强化产业链核心位置的过程中,我们应注重发挥两个“雁阵模式”优势:一是国内的“雁阵模式”,即以京津冀、粤港澳大湾区、长三角为雁头,以中三角与西三角为第二梯队,以国内其他区域为第三梯队的次序发展模式;二是以中日韩为雁头,以东盟与“一带一路”沿线相对发达国家为第二梯队,以“一带一路”沿线欠发达国家为第三梯队的次序发展模式。RCEP的签署为“双雁阵模式”的实现提供了很好的平台和契机。“双雁阵模式”的构建既有助于强化中国在亚洲地区三链(产业链、供应链与价值链)的核心地位,也有助于提升亚洲产业链的完善程度与自生能力。

金融层面:在RCEP范围内推进人民币国际化

RCEP有助于增强东亚内部伙伴国的贸易依存度和投资依存度。东亚区域内的协调发展和经贸关系的日益紧密,将会降低东亚国家对美国和欧盟的依赖程度。进一步地,美元、欧元和英镑在亚洲的货币地位将会受到影响。

从人民币国际化进程来看,2010—2015年,中国通过鼓励跨境贸易与直接投资的人民币结算、大力发展以香港为代表的离岸人民币金融中心、中国央行与其他央行签署双边本币互换的旧“三位一体”策略推动人民币国际化。从2018年起,中国已经开始转变推动人民币国际化策略。新策略也可以概括为“三位一体”,包括大力发展人民币在大宗商品交易中的计价货币地位、向外国机构投资者加快开放国内金融市场,以及在周边国家与“一带一路”沿线国家培养对于人民币的真实需求。人民币的新“三位一体”策略有助于推动人民币国际化更加稳定、更可持续地发展。

将RCEP与新“三位一体”人民币国际化策略相结合,有助于加快人民币国际化进程。具体表现为,第一,推动RCEP内部的跨境大宗商品交易所建设,并将包括人民币在内的货币作为计价货币,来增强人民币的计价货币功能。第二,通过RCEP实现中国积极参与甚至主导的东亚产业链重塑,有助于培育人民币真实需求。第三,将中国金融市场开放、自贸区自贸港建设与RCEP结合起来,加快金融市场开放。此外,新“三位一体”的人民币国际化策略,也可与上述“双雁阵模式”构建有机结合起来,实现贸易与金融目标的相互联动和相互促进。

开放层面:将RCEP与中国自贸区自贸港相对接

东亚区域有劳动力和资本优势,RCEP的签订有利于生产要素的自由流动。具体表现为,其一,RCEP区域有人口存量和人口红利的优势。从人口规模来看,截至2018年,RCEP区域人口占全球比重为29.7%,分别超出欧盟(6.7%)和美墨加(6.5%)23.0和23.2个百分点。从年龄结构看,截至2018年,RCEP区域拥有全球31.6%的15—64岁人口结构,分别高出欧盟(6.7%)及美墨加(13.2%)区域24.9及18.4个百分点。其二,RCEP区域有资本优势。截至2018年,RCEP区域的FDI净流入占全球净流入比重为38.3%,超出美墨加区域10个百分点。全球超过三分之一的投资都在RCEP范围内。

下一步,可将RCEP与中国自贸区自贸港有机结合起来。中国超过一半的省与直辖市已经建立了自贸区或自贸港。在自贸区自贸港下一阶段建设方面,需尽快夯实各自的内涵,结合各省市的资源禀赋与比较优势,对接RCEP区域相邻国家在生产要素方面的优势,出台具有鲜明特色的自贸区自贸港建设方案,并以此带动区域经济更高层次、更高水平发展。例如,与日韩较为邻近的自贸区自贸港可以通过与日韩政府及企业的技术合作,促进国内国际双循环;与东盟较为邻近的自贸区自贸港可以通过与东盟国家的生产合作,实现国内国际双循环。

自2018年年初至今,中国国内金融市场加速开放,有助于引入更多高水平的参与者、更完善的市场竞争机制,拓展中国金融市场的广度与深度,也有助于促进人民币国际化。此外,RCEP的签署也会催生东亚区域内更高层次与更新形式的金融合作。

然而,近年来中国市场也越来越体会到跨境投资大进大出对国内资产价格与金融稳定可能产生的负面影响。因此,在加快国内金融市场双向开放的同时,也应积极监测与防控这一过程中可能存在的潜在风险。在国内金融市场加快开放的背景下,中国央行仍有必要保留对短期资本流动的管制,以防止跨境资本大进大出加剧国内金融体系的系统性风险。

机制层面:进一步加强新兴市场国家主导的多边机制建设

作为全球化的受益国之一,中国应该坚定不移推动经济全球化。一方面,充分利用好现有国际多边机制作用,例如联合国、G20、WTO、贸发会议、IMF、世界银行、世界卫生组织、巴黎协定等;另一方面,继续推动由中国政府倡议的新多边机制建设,例如RCEP、“一带一路”、亚洲基础设施投资银行、金砖国家新开发银行、丝路基金等。在后者的建设过程中,应充分吸引民间力量参与,提高市场化程度。此次RCEP的签署,赋予了东亚国家更多的自由裁量权。未来的区域内部经贸问题可不用交给WTO仲裁,通过内部机制就可以得到较为圆满的解决。这也表明新兴市场国家在国际秩序建设方面迈出了重要一步。

(作者单位:中国社会科学院金融研究所;中国社会科学院世界经济与政治研究所)

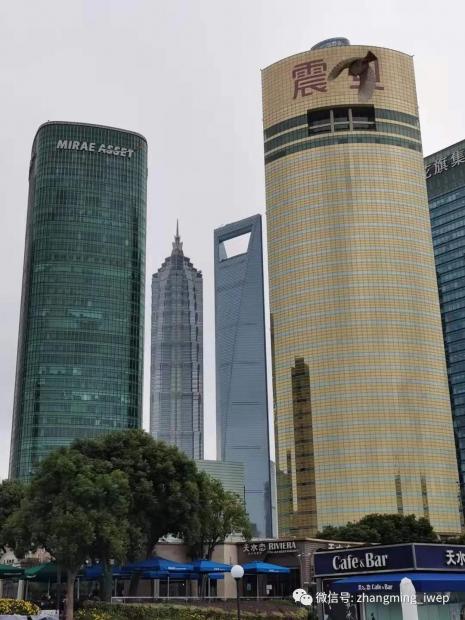

注:本文发表于《中国社会科学报》2020年12月15日头版。转载请务必注明出处。文中配图摄于陆家嘴。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号