阅读:0

听报道

今年以来,受国内外经济形势和疫情冲击等因素的影响,人民币汇率经历了一番起伏,截至9月初,过去三个月时间累计升值幅度已超过4%。随着近期人民币的持续走强,关于人民币汇率走强的背后成因、人民币变化趋势对于经济和金融市场带来的影响以及人民币汇率的形成机制等相关一系列问题均受到市场的高度关注。

对此,中国财富管理50人论坛(CWM50)于近日举办了主题为"当前人民币汇率变化趋势与机制完善"的研讨会。中国社会科学院世经政所研究员张明在会上就“811”汇改以来人民币汇率形成机制的变化以及人民币兑美元汇率走势情况给出了自己的观点和见解。

以下为发言全文:

“811”汇改以来人民币汇率形成机制的变化

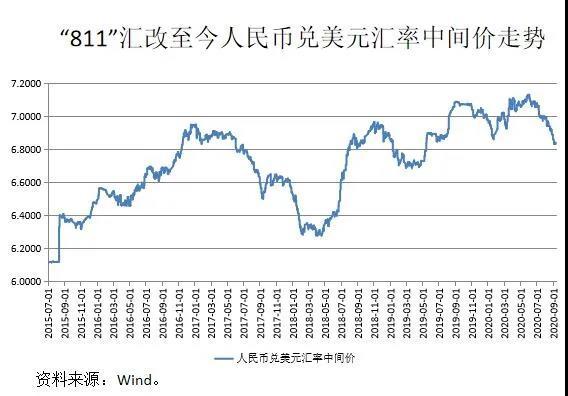

从长时段的人民币兑美元汇率走势来看,2015年“811”汇改的确是一个非常重要的拐点。在此之前,人民币兑美元汇率要么盯住,要么升值;在此之后,人民币兑美元的波动性显著放大,总体上呈现出波动中贬值的特征。

进一步聚焦“811”汇改后人民币兑美元的波动,2015~2020年这5年期间人民币兑美元的汇率波动可以分为三个阶段。第一阶段是“811”汇改到2016年年底,人民币兑美元总体贬值了13.4%。第二阶段是2017年年初至2018年3月底,人民币兑美元总体升值了9.4%。第三阶段是2018年4月至今,人民币兑美元总体上贬值了8.8%。近期人民币兑美元汇率显著升值,这是否开启了人民币升值新周期,还需要观察。

从人民币多边汇率的走势来看, “811”汇改至今,多边汇率波动又可以分为两个阶段。第一阶段是从“811”汇改到2017年5月,人民币的多边汇率总体上有一个比较显著的贬值。第二阶段是从2017年6月至今,人民币的多边汇率呈现宽幅振荡态势,汇率中枢水平并没有发生显著变化。

“811”汇改以后,由于人民币兑美元汇率面临较强的贬值压力,为了避免人民币兑美元快速贬值,中国央行采取了一系列措施:一是动用外汇储备干预市场,代价是外汇储备快速缩水;二是显著收紧对各种类型资本外流的管制,代价是人民币国际化的速度放缓;三是通过一些渠道干预离岸人民币市场,代价是使投资者对离岸人民币市场的价格决定机制产生疑虑。四是反复调整人民币兑美元汇率中间价的定价策略。

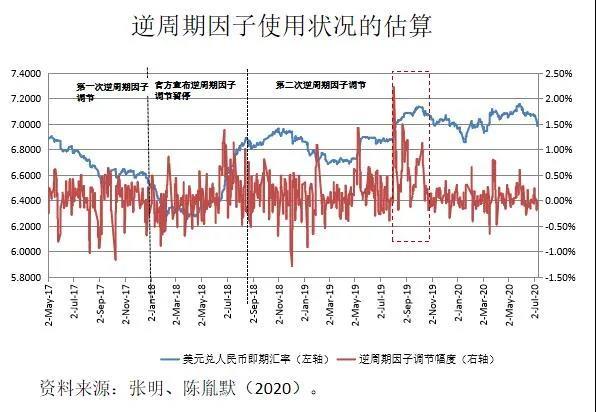

具体到“811”汇改以来中间价形成机制的调整,最早是让中间价等于前日收盘价;2016年初实施“收盘价+篮子汇率”的定价机制,2017年初增加了货币篮的货币种类,缩短了参考货币篮的时间;2017年5月26日引入逆周期因子,2018年1月暂停逆周期因子。后来又因为升值压力的逆转,重启了逆周期因子。

再来看一下“811”汇改之后人民币兑CFETS货币篮的汇率走势。下图蓝线是人民币兑美元汇率,总体上以贬值为主;红点是人民币兑CFETS篮子汇率指数,总体也是贬值为主。如果说央行真的想稳定人民币的篮子汇率,这个红色点应该是围绕一个特定的中枢水平进行双向波动。从这个角度来讲,中国央行并不是非常重视盯住一篮子,盯住一篮子只是三个目标中的其中一个。

我们也测算了中国央行对逆周期因子的使用时间和力度。如下图所示,红线是逆周期因子调节的幅度。我们比较了两次逆周期因子的实施情况,得出了如下结论:一是两次逆周期因子调节多是以“调升”为主,也即为了对冲贬值压力;二是第二次逆周期因子调节的波幅要大于第一次逆周期因子调节的波幅,这可能与中美贸易摩擦的冲击有关系;三是相比官方公布的时间,两次逆周期因子都是提前开始和滞后结束的,且调整的幅度呈现逐渐收窄的趋势。

如何理解收盘价+篮子汇率+逆周期因子的三因子定价机制呢?实质上,三因子的定价机制分别是三种不同的汇率制度。参考昨日收盘价,这是自由浮动,如果用到100%,就是Free Floating。维持对篮子货币的稳定,就是Basket Pegging,它的作用一般是中小经济体用来平稳自己的对外贸易和投资的。逆周期因子调节是一种管理浮动汇率制度。在汇率有比较大贬值预期的情况下,上述三因子定价模式有助于遏制贬值预期。但是坏处在于,这个定价机制变得非常不透明。外汇市场投资者很难预测未来的汇率波动,因此很难对未来的汇率走向做出一个清晰的判断。因此,这个三因子定价机制是在牺牲了透明度的情况下,维持了汇率稳定。它的确有好处,但坏处是不利于外汇市场未来的可持续发展。

全球GDP总量排名前10的经济体,除了中国和俄罗斯之外,其他经济体基本上都实施自由浮动的汇率制度。因此不管短期变不变,三因子定价机制是一种过渡时期的汇率制度。从国际实践来看,作为一个开放的大国经济,我们必将走向自由浮动。

汇改后人民币兑美元汇率走势

要预测短期汇率波动,需要找到一个好的参考指标。我们发现,在过去几年来,中美利差变动并不是预测人民币兑美元汇率走势的好的参考指标。相比之下,美元指数变动与人民币兑美元汇率变动之间具有很强的相关性。如果美元指数走弱,人民币兑美元汇率倾向于走强,反之亦然。

美元指数走势

对预测短期汇率波动而言,美元指数是比中美利差更好的参考指标。整体来看,从2018年到现在,美元指数走强,人民币对美元贬值;美元指数走弱,人民币对美元升值。

未来美元指数可能步入长时段下行周期,但由于当前的国际环境极其复杂,美元指数在下行的过程中具有很强的波动性;在特定情况下可能还会有比较明显的反弹。

对美元牛市终结的推测主要基于以下三个逻辑:

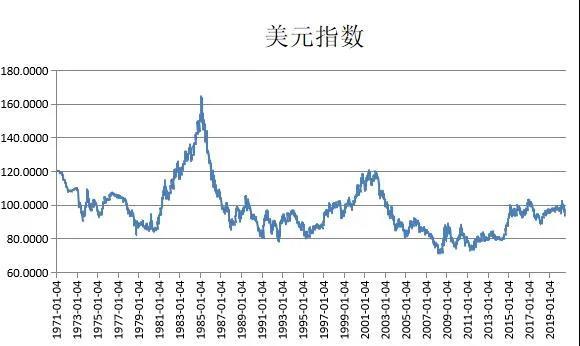

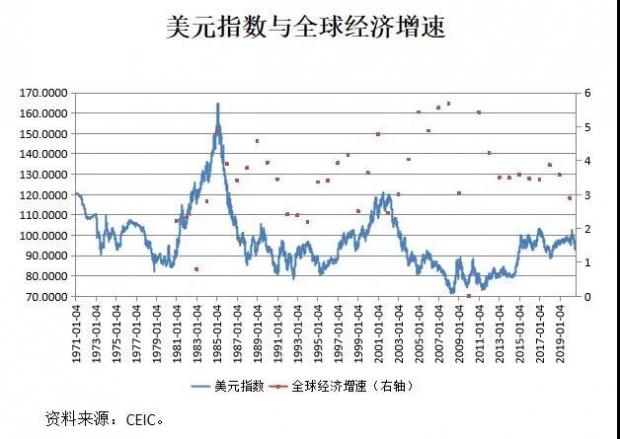

第一,从1971年美元黄金脱钩之后,长时段的美元指数呈现出三落三起的周期。从经验来看,每次美元指数牛市持续的时间在拉长,但是累积上涨的幅度在放缓,说明美国相对于其他发达国家而言,竞争力的差距在缩小。

第二,2008年之后的绝大部分时间内,美国都保持着对其他发达经济体的正增长差,这是美元指数上升的重要原因。但是过去三年,这个正增长差正在快速消失,可能预示着美元指数的牛市即将终结。

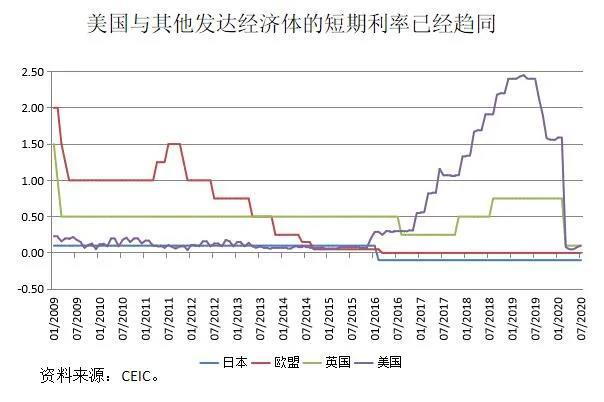

第三,美国的短期政策性利率一度跟欧元区、日本、英国的短期利率保持同步;2015年之后,随着美联储逐渐收紧货币政策,美国利率明显上升,最高的时候,跟欧元区和日本拉开了250个基点的息差。这也是美元指数能持续上升的重要原因。但在2019年以后,上述利差快速收窄,尤其是在今年美联储降息150个基点后,短期利差迅速趋于零,这也预示着美元指数即将走弱。长期利率在2018年以后也呈现出利差收窄的趋势。

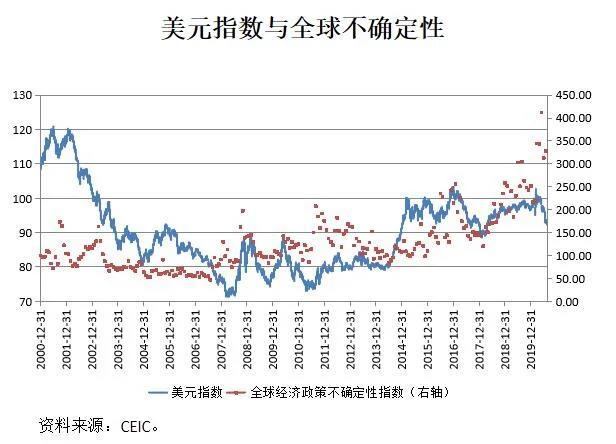

针对美元指数在下行中波动性很强的判断,主要基于美元的以下两个特征:第一个特征是避险货币。在全球动荡的时候,美元通常能保持坚挺。当前全球经济政策不确定性依然在高位,考虑到下半年美国大选、中美冲突、英国脱欧进程、俄罗斯北约的冲突,在未来一段时间,美元指数很难会有一个根本性的下降。

第二个特征是反周期货币。历史上美元指数在全球经济强劲反弹、高歌猛进时反而倾向于走弱,反之亦然。当下全球疫情正盛,全球经济仍没有走出长期性停滞怪圈。在这种情况下,很难期望美元指数有一个非常快的下行。

综上所述,美元指数可能已经步入长期下行周期,但是波动性会很强。

人民币兑美元汇率走势

短期来看,人民币兑美元汇率走势依然具有一定的不确定性,虽然大概率是温和升值。从基本面来看,无论是增长差、利差、短期资本流入都是支持人民币兑美元升值的,今年年底大概可以到6.6%~6.7%。但未来三个月如果中美摩擦超预期加剧,人民币兑美元可能会转为贬值,下限可能是7.2%~7.3%。

中期(未来5年)来看,人民币兑美元汇率走势依然有很强的不确定性。在中美摩擦总体可控、国内结构性改革加速、系统性金融风险得到有效控制的情景下,人民币兑美元汇率有望持续升值。相反,如果中美摩擦持续恶化、结构性改革进展缓慢、系统性风险继续上升,人民币兑美元汇率可能不升反降。对中国企业和金融机构来讲,还是应该考虑对冲人民币兑美元汇率在未来的波动风险。

对人民币汇率将会进入升值新周期的观点应持谨慎态度

原因如下:

第一,考虑到美元作为全球避险货币和反周期货币的特点,不能轻易地认为美元指数短期内会陡峭下行。

第二,美元指数是美元跟6种发达国家货币之间的一个相对指数,美元指数下降并不意味着人民币兑美元一定会升值。设想中美贸易摩擦全面加剧、持续恶化,那么这种情况下,很可能会发生美元指数和人民币兑美元汇率双双贬值的现象。

第三,短期资本流动的套利性强,方向波动大。

第四,我国总体跨境资本流动的管制目前是宽进严出。但是地下渠道资本外流的规模依然很大。在2018年、2019年,中国年度国际收支表更是出现了一个奇怪的现象,也即经常账户、非储备性质金融账户的余额之和(顺差),基本上等于错误与遗漏项净流出。这意味着国际收支的脆弱性上升了。

事实上,人民币兑美元汇率的贬值压力之所以最终能够被成功遏制,一方面与前述“宽进严出”的跨境资本流动管理有关,另一方面则与2017年5月以来逆周期因子的实施有关。

总结

第一,当前汇率制度有效地遏制了市场贬值压力,但对外汇市场的长期发展有一定障碍。从长期来看,中国必然会走向自由浮动的汇率制度。

第二,从短期来看,人民币兑美元汇率在波动中温和升值是大概率事件,但贬值的概率也是存在的。不能笃定地说,我们已经进入了升值新周期。

注:本文为笔者在中国财富管理50人论坛关于人民币汇率研讨会上的发言实录,已经本人审阅。转载请务必注明出处。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号