注:本文即将在《中国外汇》2024年第23期刊发,转载请务必注明出处。文中配图摄于广州荔湾湖。

2024年11月6日,特朗普宣布在2024年美国总统选举中获胜。当天,美国10年期国债收益率攀升至4.42%,而在2024年9月16日,美国10年期国债收益率仅为3.63%,不到两个月时间内上升了79个基点。未来一段时间内,特朗普新政策将对美国长期国债收益率产生怎样的影响呢?

美国10年期国债收益率分析框架

美国10年期国债收益率具有价格稳定、波动较小、风险较低等特点。为此,美国10年期国债收益率被市场公认为“全球资产定价之锚”。有效分析和预测美债收益率是分析全球资产价格未来走势的重要基础。

关于美国10年期国债收益率的分析方法,美联储前主席伯南克认为,美国10年期国债收益率可分解为三部分:预期通胀、对实际短期利率未来路径的预期、期限溢价。美联储前副主席克拉里达认为,长期国债收益率由投资者所预期的未来10年的平均短期利率和期限溢价两部分构成。其中,投资者所预期的未来10年的平均短期利率可以拆分为投资者所预期的未来10年的平均实际利率加上投资者所预期的未来10年的通货膨胀率。期限溢价可以拆分为通胀风险溢价和实际风险溢价。即美国10年期国债收益率=投资者所预期的未来10年的平均实际利率+投资者所预期的未来10年的通货膨胀率+通胀风险溢价+实际风险溢价。

参考上述分析思路,笔者从理论和现实两个维度,提出一个美国10年期国债收益率的简明分析框架。从理论维度来看,美国10年期国债收益率=短期无风险利率+期限溢价+风险溢价。就对应指标而言,短期无风险利率可以通过分析美国经济增长情况进行判断;期限溢价可以通过分析美国通胀走势进行判断;实际风险溢价可以通过分析美债违约风险进行判断。从现实维度来看,美国10年期国债收益率会受到供求关系和券种流动性的影响。就供求关系而言,可以从国际和国内两个维度进行分析。就券种流动性而言,可以从美国10年期国债市场流动性进行分析。

特朗普上台对美债收益率的潜在影响

基于上述分析框架,结合特朗普上台后将在国内减税、国际贸易高关税、回归传统能源、外交上美国优先等方面推出的新政策,笔者认为,在“特朗普政策2.0”的影响下,美国10年期国债收益率将高位盘整。

理论维度分析

第一,短期无风险利率。通常而言,随着经济增长率下降,实际(自然)利率在长期中将不断走低。为此,可以通过判断美国经济增长情况来预测未来短期无风险利率走势。特朗普上台后,或将企业所得税率由21%下调至15%,这有助于美国经济增长与企业盈利;与此同时,其支持传统能源生产与开发,反对过度监管,削减绿色补贴等政策举措将进一步推动美国的能源业出口,也将有助于提振传统制造业,促进经济增长。整体来看,短期内美国经济可能继续保持强劲,这将推高美国短期无风险利率。

第二,期限溢价。期限溢价是指相对于短期资产,投资者要求对持有长期资产的机会成本的额外补偿。参考美联储前副主席克拉里拉将期限溢价拆分为通胀风险溢价和实际风险溢价的思路,笔者对通胀风险溢价进行重点分析。

就美国实际通胀率而言,美国当前核心消费者价格指数(CPI)增速依然保持在高位。2024年9月和10月,美国核心CPI同比均增长3.3%。

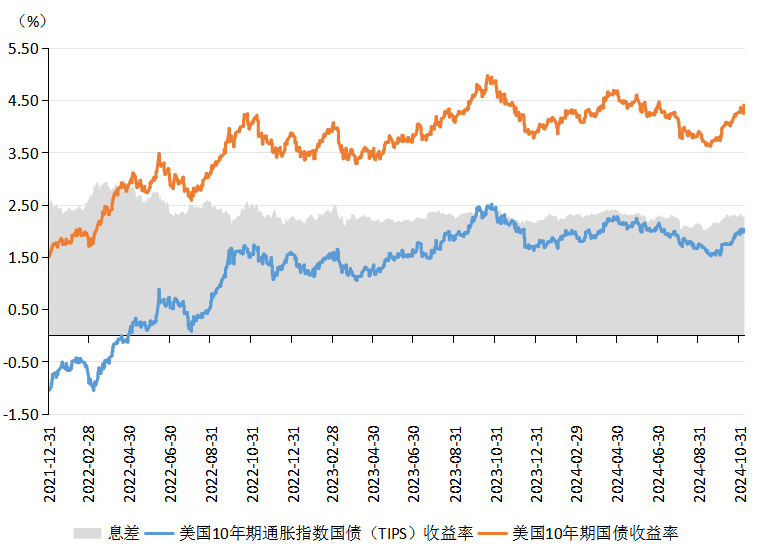

就美国通胀预期而言,美国10年期通胀保值债券(TIPS)收益率通常被看作美国国债的实际收益率指标,其与美国国债名义收益率之差,被投资者看做美国年通胀率的预期。2024年11月6日,美国10年期TIPS收益率为2.04%;美国10年期国债收益率为4.42%,这意味着盈亏平衡通胀率(二者息差)已经接近2.38%。而在2024年9月16日,二者息差为2.09%。投资者对美国通胀预期的上升带动美国10年期国债收益率的上升(见图)。

在特朗普政策的影响下,美国通胀回落的概率会下降。一方面,如果特朗普政府将企业所得税率由21%下调至15%,虽然有助于经济增长与企业盈利,但也将推升通胀水平;另一方面,如果特朗普政府对全球商品加征10%关税,对中国商品征收60%关税,且限制中国通过第三国对美国的间接出口,这将会恶化美国贸易条件,推升通胀水平。预计在上述政策的综合影响下,美国通胀率继续回落至实现美联储平均2%的通胀目标还需要一段时间。

美国10年期国债收益率与美国10年期TIPS收益率走势图

美国10年期国债收益率与美国10年期TIPS收益率走势图

数据来源:Wind

第三,风险溢价。风险溢价是指投资者由于承担额外风险而要求的额外回报。美国国债往往被全球金融市场认定为安全资产,风险较小,但当前美国的财政状况使得美债风险上升。2024财年,美国政府债务与国内生产总值(GDP)之比接近历史最高水平,债务利息支出也已上升到接近历史最高水平,预计未来仍将继续增长。特朗普上台后,预计对内将实行减税政策,这虽然可以降低企业和个人所得税来提振盈利与工资收入,刺激投资与消费需求,但在短期内也会降低政府税收收入。在美国政府债务负担加剧的背景下,可能会导致美国财政和债务状况进一步恶化,从而提升风险溢价。

现实维度考量

第一,供求关系。美国国债市场的供求变化可能会推高美国10年期国债收益率,美债价格和利率的波动性可能变得更高。

就国际市场而言,特朗普此前曾宣称,一旦当选将通过与俄罗斯谈判达成和解,结束乌克兰危机。如果乌克兰危机这一地缘政治风险能够在短期下降,全球投资者对持有美债这种安全资产的需求可能会随之下降,进而推高美国10年期国债收益率。

就国内市场而言,一方面,作为美债最大购买者的美联储持续减持美债。为了抑制持续走高的通货膨胀,美联储从2022年6月开始每月持续减持美国国债。另一方面,美国加大国债发行力度。美国国会在2023年6月同意调整联邦政府债务上限。随后,美国政府明显加大了国债发行力度。2024年7月,美国联邦政府债务规模突破35万亿美元大关。在此背景下,特朗普上台实施的刺激经济政策可能会导致美国财政赤字激增,美国政府债务负担可能进一步加重。

此外,美债投资者构成的新变化可能会导致美债价格和利率的波动性变大。一方面,美联储、海外央行等主权投资者的重要性在逐渐下降,即投资行为更稳健的投资者逐渐减少;另一方面,养老金等私人投资者的重要性日渐上升,即对价格敏感性更强的投资者日渐增加。“特朗普政策2.0”的陆续实施会给金融市场带来较大扰动。受此影响,未来美国国债价格和利率的波动性将变得更高。

第二,券种流动性。最近新发行的付息国债被称为“新券”,以前发行的付息国债被称为“旧券”,作为“新券”的付息国债流动性很强,但随着时间的推移,流动性会减弱,持有“旧券”的投资者仍然可以在回购市场上以该付息国债为抵押立即借入现金,但比较难以直接卖出。在此情形下,“旧券”往往需要折价出售。

2024年9月和11月,美联储累计降息75个基点,将联邦基金利率区间降至4.5%—4.75%的水平,但当前联邦基金利率水平仍处于高位,这导致美国新发行的国债的票面利率依然较高。在此情形下,“新券”的票面利率要高于低息时所发行的“旧券”的票面利率才能顺利上市发行。其结果是“旧券”被抛售,债券价格下跌,从而使美债收益率上升。

鉴于特朗普政策或将推高美国通胀水平,可能导致美联储实现平均2%的通胀目标的时间拉长。受此影响,美联储降息的节奏或将放缓。预计2024年12月美联储将小幅降息25个基点,将联邦基金利率区间降至4.25%—4.5%的水平。这将导致美国“新券”价格处于高位。

整体来看,在“特朗普政策2.0”的影响下,未来一段时间,美国短期无风险利率或将上升,期限溢价和风险溢价将扩大,供求关系新变化可能推高美债收益率,美国“新券”价格依然处于高位。受此影响,美国10年期国债收益率还将高位盘整。预计2025年全年美国10年期国债收益率将在3.5%—4.2%的区间内波动。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号