阅读:0

听报道

2016年12月30日至2017年7月21日,人民币兑美元汇率由6.943上升至6.766,升值了约2.5%。诚然,人民币兑美元汇率在2017年以来由贬值转为升值,与中国经济增速回升、金融强监管导致中国国内利率水平显著上升、中国央行显著加强了资本流出管制等因素密不可分。然而,美元汇率自身走弱也是人民币兑美元汇率升值的重要外部因素。在同期内,美元兑欧元、日元与英镑汇率分别贬值了10.5%、4.8%与5.1%。不难看出,美元兑人民币的贬值幅度,是同期内美元兑主要货币贬值幅度最低的。因此,讨论美元汇率自身走弱的原因,并分析美元汇率走弱的可持续性,是判断未来一段时期内人民币兑美元汇率走势的重要前提。

美元指数由2016年12月30日的102.38下降至2017年7月21日的93.97,贬值了约8.2%。笔者认为,2017年以来的美元指数走弱,至少有如下三方面原因。

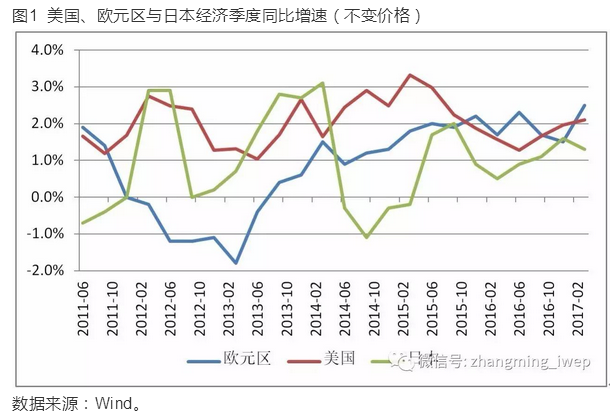

第一,欧元区、日本、英国等经济体近期增长相当强劲,接近甚至超过美国经济增速。自2011年第4季度至2015年第3季度,欧元区经济季度同比增速连续16个季度低于美国经济季度同比增速,然而2015年第4季度至2017年第1季度这6个季度中,欧元区经济增速有5个季度超过美国。2017年第1季度,欧元区的经济增速更是达到2.5%,这是自2011年第1季度以来的最高点,显著超过美国的2.1%。2017年第1季度,日本与英国的季度经济同比增速也分别达到1.3%与2.0%。主要发达经济体经济增速集体走强的格局一举突破了过去美国经济率先复苏的分化格局,这是近期美元指数回落的基本面原因。

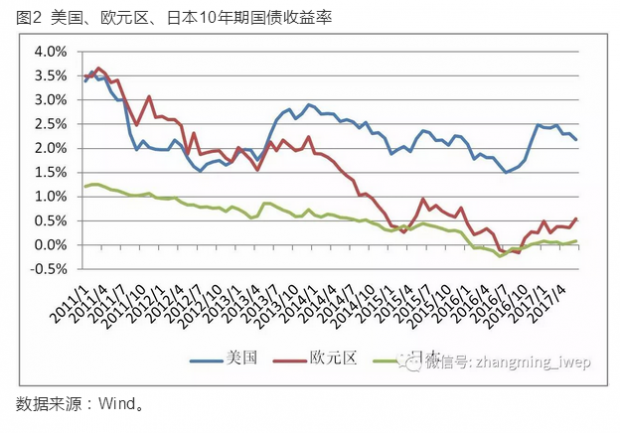

第二,近期,关于货币政策未来可能收紧的预期显著提振了欧元区、日本等经济体国内长期利率水平,使得美国与这些发达国家的国债收益率息差显著收窄。例如,从2016年12月至2017年6月,美国10年期国债收益率下降了31个基点,而欧元区与日本10年期国债收益率分别上升了28个与5个基点。考虑到利差是短期内决定汇率运动的最重要因素之一,因此美债与欧债、日债的息差收窄也是推动今年以来美元指数走软的重要原因。一方面,近期美国部分宏观数据表现不尽如人意(特别是工资数据与核心通胀数据),特朗普财政扩张政策迟迟不能出台,使得大家开始怀疑未来美联储的紧缩步伐可能放缓;另一方面,国内经济显著复苏也使得欧洲央行、日本央行、英格兰银行,开始纷纷释放可能在未来紧缩货币政策的信号。全球货币政策的格局由过去美联储一家单独收紧的格局,开始转变为主要发达国家央行货币政策紧缩的“共振”,这是近期美元指数回落的政策面原因。

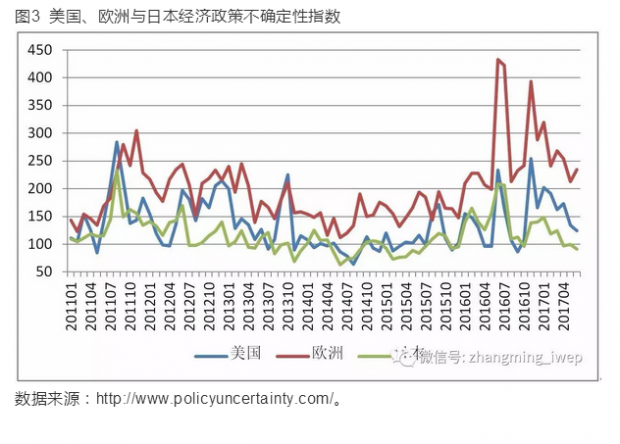

第三,今年以来全球经济政治风险逐渐消化、投资者避险情绪由强转弱,使得对美元的避险资产需求明显下降。例如,年初大家担心的荷兰大选与法国大选顺利过关,极端党派都没有上台,降低了市场对欧洲政治风险的担心。又如,自特朗普上台之后,并没有大举推出他在竞选时承诺的极端政策(例如对华贸易战、极端移民政策等),而在经济政策上的表现中规中矩,降低了市场对美国政策风险的担忧。美国、欧洲与日本各国经济政策不确定性指数均显著下降,而欧洲的降幅尤为显著。而2016年下半年美元指数急升,一大原因就是市场避险情绪增强增加了对美元资产的额外需求。随着风险的逐渐消化,美元价格的调整也就在情理之中,这是近期美元指数走软的风险面原因。

以上,笔者从基本面、政策面与风险面三个维度分析了今年以来美元指数走软的原因。而今年下半年美元指数表现如何,事实上也取决于上述三个维度趋势的可持续性。笔者认为,基于如下原因,当前美元指数可能正处于阶段性底部,在下半年呈现波动中反弹的概率较大:

第一,从目前经济复苏的可持续性来看,美国依然优于其他主要发达经济体。欧元区经济复苏依然面临德国、意大利大选的政治风险,以及南欧国家主权债风险与银行业风险的困扰。日本经济多年以来就一直深陷于低增长的泥潭,近期也难以突破这一格局。英国经济增长将会面临硬脱欧风险的掣肘。此外,从历史上来看,过去多年以来,美国经济第一季度的经济增长通常是年内的低点。因此,未来美国与其他经济体之间的增长差距可能重新拉大。

第二,受经济基本面影响,目前主要发达经济体货币政策收紧的节奏均存在不确定性。美联储货币政策正常化固然会受到工资与通胀数据的掣肘,但欧元区、日本与英国货币政策收紧同样会受到国内经济政策基本面的限制。因此,对后者而言,口头表态要比实际行动容易得多。而一旦最后市场发现欧洲央行、日本央行与英格兰央行同样口惠而实不至,那么预期就会发生调整。毕竟,今年下半年美联储启动缩表与实施第三次加息依然是大概率事件。

第三,今年下半年,重大地缘政治风险与全球冲突的风险可能重新上升。美国政府未来会不会针对朝鲜开展单方面行动?中东的乱局是否会酝酿新的冲突?中美贸易摩擦是否会重新加剧?欧洲大国政治选举是否会掀起新的波澜?特朗普通俄事件是否会有新的变数?一旦上述风险事件爆发,全球投资者的避险情绪将会重新加剧。作为为数不多的避险资产,美元可能重新受到投资者追捧。

基于这些原因,笔者认为,下半年美元指数可能在94至100左右的区间内波动,而目前美元指数可能正处于年内的低点。如果这一判断成立,那么下半年人民币兑美元汇率可能重新面临贬值压力。但考虑到5月底逆周期因子的加入重新增强了中国央行对每日人民币兑美元汇率中间价的影响力,今年年内人民币兑美元汇率破7的概率依然很低,预计年底人民币兑美元汇率可能重新回到6.9上下。

本文发表于FT中文网,2017年8月1日,转载请务必注明出处。

【财新私房课】

人民币为什么会从2015年811汇改之后由升值趋势转为贬值趋势?人民币具备持续贬值的基础吗?人民币贬值压力究竟来自基本面还是来自预期?如何判断未来人民币兑主要货币走势?在人民币贬值背景下如何开展投资?

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号