配图摄于四川绵阳王朗自然保护区。

过去两三年内,中国A股市场与港股市场表现不尽如人意,与发达国家尤其是美国股市相比存在较大反差。股市表现低迷的原因,一则与中国经济增速下行导致上市公司基本面走弱有关,二则与特定行业(例如房地产市场)进入调整期有关,三则与A股市场存在的一些制度型问题有关(例如上市公司财务信息造假、上市价格虚高与大股东减持、上市公司关联操作等),四则与投资者对未来缺乏信心与预期有关。

中国股市的持续调整已经在一定程度上形成了超调。为此,笔者在今年9月1日发表了一篇名为“不必对股市过于悲观的九个理由”的文章。这九个理由分别是:

第一,当前中国股市的估值水平已经处于历史性低位;

第二,随着更具扩张性的财政货币政策的实施,中国名义GDP增速的反弹将推动上市公司盈利能力回升;

第三,北上资金的逐利性和波动性很强,不必担心其会持续外流;

第四,近期人民币兑美元汇率由贬转升,可能成为推动股市回暖的重要力量;

第五,下一阶段A股市场有望成为居民财富配置的重点领域;

第六,证监会近期实施的一系列规范性举措有助于促进中国股市的中长期可持续发展;

第七,全国社保理事会在一定程度上发挥了中国股市平准基金的功能,且未来地方养老金可能加大对股市的投资规模;

第八,二十届三中全会的召开有望显著提振投资者预期;

第九,中国政府将会不遗余力地支持资本市场发展。例如,要做好科技金融与养老金融大文章,离不开股市的持续健康发展。

然而,这篇评论文章发布后,收到的评论99%都是负面的,其中不乏非理性的攻击与谩骂,这反映出股市投资者的失望、悲观甚至愤懑。

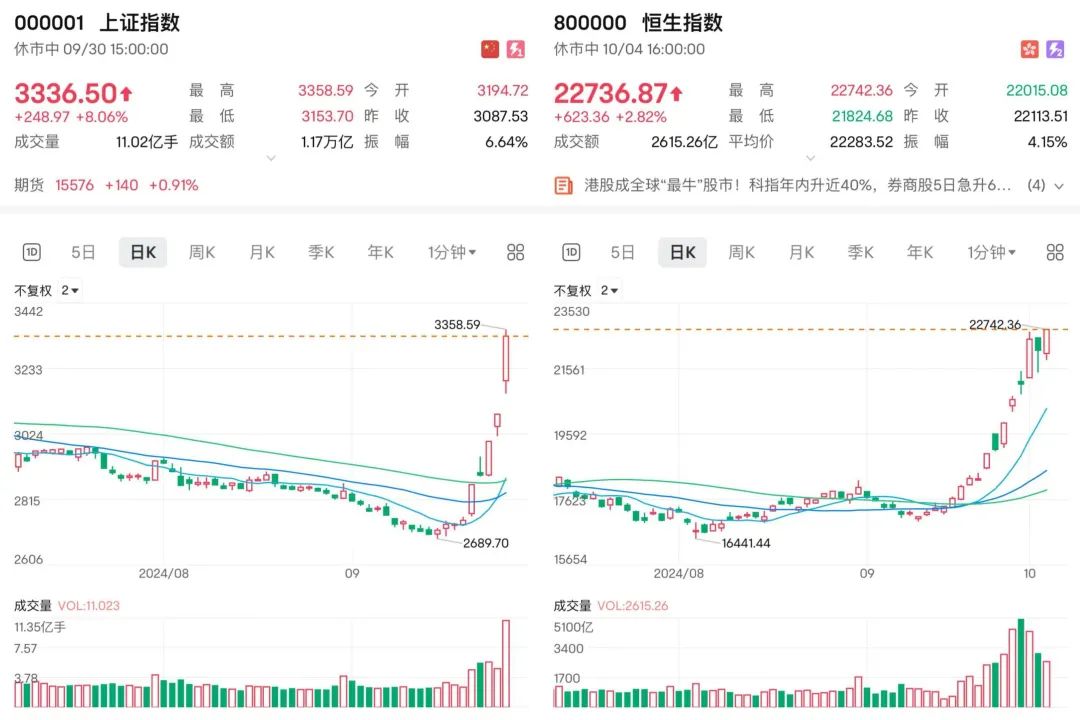

随着“924”货币金融政策的超市场预期的放松,“926”中央政治局会议的召开,以及国庆前一系列政策的密集出台。市场信心随之急剧转变,由极度悲观转为极度乐观。例如,仅用了从9月24日起的五个交易日,上证指数就由2770.75点上升至3336.50点,涨幅高达20.4%。又如,国庆假期的10月2日,由于A股市场未开市,导致大量国内外资金涌入港股市场,恒生指数在一天之内上涨超过1300点,涨幅达到6.2%。

A股与港股市场的上涨,反映了国内外投资者对中国股票市场的价值重估,这无论对于股市本身、对投资者信心、对宏观经济增长而言都是好事。然而,如果短期内股市过快上涨,其中蕴含的风险就变得越来越不容忽视了。

第一,当前股票市场的快速上涨,与依然较弱的经济基本面以及上市公司基本面之间形成了越来越大的反差。今年一二季度,中国GDP同比增速分别为5.3%与4.7%。从7月、8月的高频宏观金融数据来看,今年第三季度的GDP增速大概率低于4.5%。目前宏观经济的三驾马车中,消费与投资的表现均不尽如人意,只有出口的表现可圈可点。然而在全球需求边际弱化与地缘政治经济冲突不断加剧的背景下,未来中国出口能否延续高增长,存在很大不确定性。尽管“924”货币金融政策放松与“926”中央政治局会议显著提升了市场预期,从政策信号释放到宏观经济触底反弹之间存在较长的时滞(至少一、 两个季度)。一旦投资者开始重新关注基本面问题, A股市场的快速上涨短期内就难以持续。

第二,当前股票市场的快速上涨,建立在投资者关于中国财政政策在国庆后将会快速调整,且会显著加大扩张力度的预期之上。一旦在国庆后,财政政策并未发生及时调整,或者调整幅度弱于市场预期,那么投资者的乐观情绪就可能在短期内快速逆转,甚至导致股市指数快速大幅下跌。

第三,最近几个交易日,A股与港股指数上涨太快,很多个人投资者并没有反应过来并及时跟进。目前入场的投资者主要是机构投资者,其中很大一部分资金来自外国对冲基金等国外机构投资者。这些投资者具备信息优势与操作方面的优势,能够实现快进快出。如果未来在大涨之后中国股市涨势趋缓甚至回调,那么优先退出的肯定是上述机构投资者,而大量后知后觉的个人投资者,特别是入市较晚的个人投资者将被套牢。而一旦大量个人投资者在股票市场上再一次遭受重大损失,由此对股市健康发展的长远影响将是难以估量的。

第四,由于最近股市表现火爆,大量投资者开始出售货币市场基金、债券基金与理财产品,以抽回资金投向股市。这对上述这些产品造成了很大冲击。例如,由于债券面临强大卖压,10年期国债收益率已经从2.0%上下反弹至2.2%左右。债券价格的下跌已经给相关投资者造成较大损失,且相关损失未来可能继续扩大。未来一段时间内,各类债券发行者的发债程度可能显著上升。

笔者认为,当前,有关部门应该多措并举以促进股市可持续增长。

首先,中央政府应在国庆假期结束后尽快表明财政政策将会显著放松的信号,以避免市场预期落空后引发市场显著调整。建议财政部在今年10月增发1万亿特别国债,在2025年上半年增发4万亿-5万亿国债,用以修复家庭与企业受损的资产负债表、支持基建投资、稳定房地产市场等。

其次,在市场需求显著增加的背景下,证监会应尽快恢复常态化IPO的节奏,甚至显著扩大IPO的规模。这不仅有助于缓释短期内股市上涨压力,而且有助于恢复股市融资功能,拓宽股权投资退出通道,促进风险投资与私募股权投资发展。

再次,证监会在打击恶意做空行为的前提下应该继续恢复正常的做空机制。做空机制是现代股票市场不可或缺的功能,能够避免股票价格过快上涨甚至形成严重泡沫。当前证监会需要厘清正常做空与恶意做空的界限,避免把恶意做空概念扩大化。此外,证监会也应取消对特定机构投资者大规模出售股票的实际限制。

第四,有关部门应加快长期投资者的入场速度、加大其入场规模。例如,可以增加地方社保基金通过全国社保理事会代管从而间接入市的资金比例。又如,可以适度增加保险公司资金投资股市的比例。长期投资者更加看重股票的长期投资价值(例如股利支付率),换手率更低,从而有助于股市的稳定成长。

第五,监管机构与相关媒体应加大向个人投资者进行风险提示的力度。本轮股市快速上涨,已经开始吸引90后、00后等新生代投资者入场,这些投资者没有经历过以往股市的周期动荡,很容易遭受损失。对新生代投资者与中低收入投资者,相关部门应通过各种渠道向其提示股票与基金投资的相关风险。

第六,为促进中国股票市场持续健康发展,并考虑到目前资本市场体量,建议通过发行两万亿特别国债募集资金,成立中国股市平准基金,在股市上通过对蓝筹龙头股以及ETF的低买高卖来促进市场稳定。中国股市平准基金的相关操作,也可以与国有企业估值体系的建设结合起来。在股市平准基金成立前,可以更好发挥全国社保理事会的作用。应该给市场释放相关信号,即中国政府不会对股市大幅下跌放任不管,以稳定市场信心。

第七,二十届三中全会的决定中蕴含了很多关于未来改革开放的重大政策信号,但很多市场主体并未对此充分理解。因此,中国政府一方面应加大对未来改革开放举措的解读力度,另一方面应加快贯彻落实相关改革举措。改革开放举措的落地落实,将会显著增强市场主体对中国经济的中长期信心,进而促进股市的可持续增长。

原载《财经》杂志

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号